บริษัท บ้านปู จำกัด (มหาชน) ประกาศปรับโครงสร้างธุรกิจ ควบรวมกิจการกับ บริษัท บ้านปู เพาเวอร์ จำกัด (มหาชน) หรือ BPP จัดตั้งบริษัทใหม่ภายใต้ชื่อ BANPU คาดเข้าจดทะเบียนในตลาดหลักทรัพย์ฯ ในไตรมาส 3 ปี 2569 เชื่อช่วยสร้างโอกาสในการเติบโตและเพิ่มประสิทธิภาพการบริหารสินทรัพย์ และการลดการปล่อยก๊าซคาร์บอนไดออกไซด์ พร้อมคว้าโอกาสการเติบโตของ AI หนุนธุรกิจบ้านปูให้เติบโตแข็งแกร่ง

นายสินนท์ ว่องกุศลกิจ ประธานเจ้าหน้าที่บริหาร บริษัท บ้านปู จำกัด (มหาชน) เปิดเผยว่า บริษัทฯ ได้ปรับโครงสร้างธุรกิจใหม่ ประกอบด้วย 1.การควบรวมกิจการระหว่างบริษัท บ้านปู จำกัด (มหาชน) และบริษัท บ้านปู เพาเวอร์ จำกัด (มหาชน) (BPP) จะเป็นไปตามกระบวนการควบบริษัทและจัดตั้ง “บริษัทใหม่” ภายใต้ชื่อ “BANPU” โดยจะมีการจัดสรรหุ้นของบริษัทใหม่ให้แก่ผู้ถือหุ้นของบริษัทฯ และ BPP ในอัตราส่วนการแลกหุ้น (Swap Ratio) เบื้องต้น คือ 1 หุ้นเดิมในบริษัทฯ ต่อ 0.35575 หุ้นในบริษัทใหม่ และ 1 หุ้นเดิมใน BPP ต่อ 0.74615 หุ้นในบริษัทใหม่ และบริษัทฯ และ BPP ได้แต่งตั้งที่ปรึกษาทางการเงินอิสระ (IFA) เพื่อให้ความเห็นในเรื่องความสมเหตุสมผลของรายการ ซึ่งบริษัทใหม่คาดว่าจะเข้าจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยภายในไตรมาสที่ 3 ของปี 2569 การควบรวมนี้มีเป้าหมายเพื่อปรับโครงสร้างสินทรัพย์ของ BPP ให้มีกลยุทธ์ที่คมชัดมากขึ้น ลดความซับซ้อนของโครงสร้างการถือหุ้นบริษัทภายในกลุ่ม ซึ่งจะช่วยเสริมสร้างความคล่องตัว ความยืดหยุ่นเชิงกลยุทธ์ และความรวดเร็วในการตัดสินใจ เพื่อปลดล็อกคุณค่าจากทั้งโอกาสใหม่และทรัพย์สินที่มีอยู่

2.การรวมสินทรัพย์โรงไฟฟ้าก๊าซธรรมชาติในสหรัฐฯ เป็นการรวมการถือหุ้นส่วนใหญ่ จำนวน 75% ในธุรกิจโรงไฟฟ้าก๊าซธรรมชาติในสหรัฐฯ ขนาดกำลังผลิต 1.5 กิกะวัตต์ ไว้ภายใต้บริษัท BKV Corporation (BKV) ซึ่งเป็นบริษัทลูกของบ้านปูที่จดทะเบียนในตลาดหลักทรัพย์นิวยอร์ค (NYSE) โดย BPP อยู่ระหว่างการเตรียมขายสิทธิการลงทุน (Membership Interests) 25% ในกิจการร่วมค้า BKV-BPP Power LLC (BKV-BPP) ให้แก่ BKV ซึ่งมีมูลค่าประมาณ 230.5 ล้านดอลลาร์สหรัฐ (เทียบเท่าประมาณ 7,512 ล้านบาท) อย่างไรก็ตาม BPP ยังคงถือหุ้น 25% ในกิจการร่วมค้าดังกล่าว เพื่อสร้างโอกาสการเติบโตในธุรกิจโรงไฟฟ้าก๊าซธรรมชาติในอนาคต โดยธุรกรรมนี้คาดว่าจะแล้วเสร็จในไตรมาสแรกของปี 2569 และจะดำเนินการชำระค่าตอบแทนจากการจำหน่ายสิทธิการลงทุนในรูปแบบของเงินสดจำนวน 50% และหุ้นสามัญเพิ่มทุนของ BKV คิดเป็น 50% ของมูลค่ารวม

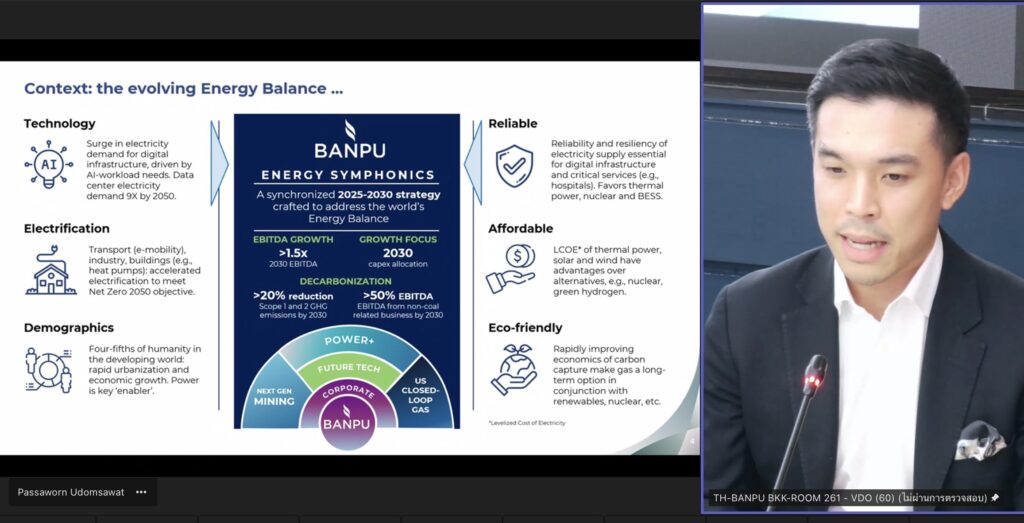

3.แผนการปรับโครงสร้างครั้งนี้ช่วยให้เกิดการจัดระเบียบกลุ่มธุรกิจหลักภายใต้กลยุทธ์ ‘Energy Symphonics’ ใหม่เป็น 4 เสาธุรกิจ ได้แก่ Next-Gen Mining (เหมืองยุคใหม่) ยกระดับการทำเหมืองด้วยเทคโนโลยี AI และเปลี่ยนผ่านสู่การผลิตแร่แห่งอนาคต ที่จำเป็นต่อการเปลี่ยนผ่านพลังงาน US Closed-Loop Gas (ก๊าซธรรมชาติครบวงจรในสหรัฐฯ) ที่รวมสินทรัพย์ด้านพลังงานก๊าซในสหรัฐฯ ให้อยู่ภายใต้การบริหารจัดการของ BKV Power+ (ไฟฟ้าและธุรกิจที่เกี่ยวเนื่อง) ขับเคลื่อนธุรกิจพลังงานหมุนเวียน ระบบกักเก็บพลังงานด้วยแบตเตอรี่ (BESS) การซื้อขายพลังงาน โรงไฟฟ้าถ่านหิน และโครงสร้างพื้นฐานของก๊าซธรรมชาติ และ Future Tech (เทคโนโลยีแห่งอนาคต) มุ่งเน้นเทคโนโลยีพลังงานที่เชื่อมโยงกับศูนย์ข้อมูล (Data Center) และนวัตกรรมด้านพลังงาน

“แผนงานในครั้งนี้ช่วยให้เราสามารถจัดสรรเงินทุนได้อย่างมีประสิทธิภาพมากขึ้น และทำให้เกิดแนวทางดำเนินกลยุทธ์ที่สอดคล้องกันระหว่าง 4 กลุ่มธุรกิจหลักที่ปรับขึ้นใหม่ ได้แก่ Next-Gen Mining (เหมืองยุคใหม่) U.S. Closed-Loop Gas (ก๊าซธรรมชาติครบวงจรในสหรัฐฯ) Power+ (ไฟฟ้าและธุรกิจที่เกี่ยวเนื่อง) และ Future Tech (เทคโนโลยีแห่งอนาคต) เราเชื่อว่าการเปลี่ยนแปลงครั้งนี้จะเปิดโอกาสใหม่ ๆ ที่น่าตื่นเต้น สอดรับกับแนวโน้มพลังงานของโลกและกระแสการเปลี่ยนแปลงที่สำคัญ เช่น ความต้องการ Data Center ที่ขับเคลื่อนด้วย AI ตลอดจนความต้องการพลังงานที่มีความเสถียรเพิ่มขึ้น ซึ่งจะช่วยให้เราสามารถสร้างผลตอบแทนที่แข็งแกร่งและยั่งยืนให้แก่ผู้ถือหุ้นของเราได้” นายสินนท์ กล่าว

นายสินนท์ กล่าวว่า โครงสร้างใหม่นี้จะสร้างคุณค่าให้กับบ้านปูใน 3 มิติ อย่างมีนัยสำคัญ ได้แก่ ด้านโครงสร้าง ทำให้แต่ละธุรกิจหลักของกลุ่มมีความชัดเจน โดยมีการกำกับดูแลกิจการที่มีประสิทธิภาพเป็นกลไกสนับสนุน ด้านกลยุทธ์ สร้างโอกาสในการเติบโตและเพิ่มประสิทธิภาพการบริหารสินทรัพย์ ซึ่งเป็นตัวเร่งการเติบโตและการลดการปล่อยก๊าซคาร์บอนไดออกไซด์ของบ้านปู และด้านการเงิน ช่วยสะท้อนมูลค่าที่แท้จริงของสินทรัพย์ในตลาด และยังสร้างความแข็งแกร่งให้กับสถานะทางการเงินของบริษัทฯ ที่จะส่งผลให้บ้านปูอยู่ในจุดที่แข็งแกร่งในระยะยาว พร้อมรับกับโอกาสใหม่ ๆ

นายอิศรา นิโรภาส ประธานเจ้าหน้าที่บริหาร บริษัท บ้านปู เพาเวอร์ จำกัด (มหาชน) กล่าวว่า การควบรวมครั้งนี้ถือเป็นก้าวสำคัญในการเปลี่ยน BPP จากผู้ผลิตไฟฟ้าระดับภูมิภาค สู่แพลตฟอร์มหลักในการขับเคลื่อนการเติบโตในกลุ่มบ้านปู ประกอบกับการขายสิทธิการลงทุนบางส่วนจำนวน 25% ใน BKV-BPP ก็จะช่วยปลดล็อคเงินทุนที่สามารถนำไปใช้ในการลดภาระหนี้หรือการลงทุนใหม่สำหรับโอกาสการเติบโตใหม่ๆ ได้ ทั้งยังรักษาตำแหน่งเชิงกลยุทธ์ในตลาดสหรัฐฯ เพื่อเปิดรับการเติบโตในระยะยาวสู่ระดับภูมิภาค ทั้งนี้ด้วยบทบาทของเราในฐานะเสาธุรกิจหลัก ‘Power+ (เพาเวอร์ พลัส)’ จะเปิดโอกาสให้เราเข้าถึงห่วงโซ่คุณค่าพลังงานแบบครบวงจรของกลุ่มบ้านปู เพิ่มความคล่องตัวทางการเงิน และขยายโอกาสในการเข้าถึงเงินทุนสำหรับการลงทุนในโครงการขนาดใหญ่ที่มีมูลค่าสูง ซึ่งจะช่วยปลดล็อคคุณค่าที่แท้จริงของสินทรัพย์ที่สะท้อนในตลาดได้อย่างดียิ่งขึ้น พร้อมทั้งเสริมสร้างความเชื่อมั่นของนักลงทุน และเพิ่มสภาพคล่องของหุ้น

แผนเชิงกลยุทธ์นี้สนับสนุนการเปลี่ยนผ่านของบ้านปูไปสู่ธุรกิจที่เป็นมิตรต่อสิ่งแวดล้อมมากขึ้น โดยมีเป้าหมายที่ชัดเจนและสามารถวัดผลได้ ทั้งนี้ ภายในปี ค.ศ. 2030 บริษัทฯ ตั้งเป้าเพิ่ม EBITDA เป็น 1.5 เท่า ลดสัดส่วนรายได้หรือ EBITDA ที่มาจากธุรกิจที่เกี่ยวเนื่องกับถ่านหินให้ต่ำกว่า 50% และลดการปล่อยก๊าซเรือนกระจกใน Scope 1 และ 2 มากกว่า 20% สำหรับเป้าหมายระยะยาว บ้านปูยังคงมุ่งมั่นที่จะบรรลุเป้าหมาย Net Zero ภายในปี ค.ศ. 2050 ภายใต้พันธสัญญา “Our Way in Energy” หรือ “พลังบ้านปู สู่พลังงานที่ยั่งยืน” โดยมุ่งเน้นการสร้างคุณค่าในระยะยาวให้แก่ผู้มีส่วนได้ส่วนเสียทุกกลุ่ม ผ่านการเติบโตอย่างรับผิดชอบ การเปลี่ยนผ่านอย่างยั่งยืน และ โซลูชั่นพลังงานที่พร้อมรับมือกับโลกอนาคต